LA CRISIS FINANCIERA DE 2008: MINI-DOCUMENTAL EN ESPAÑOL

La década que comenzó con una recesión económica causada por el estallido de la burbuja puntocom, cerraría con el estallido de la burbuja inmobiliaria, que desencadenaría una crisis económica que se propagó de Estados Unidos al resto del mundo, con consecuencias que continúan siendo visibles en la actualidad. Esta es una historia de corrupción, avaricia, incompetencia y fraude, en el colapso económico más grande desde la gran depresión: La crisis financiera de 2008.

Accede a nuestro curso gratuito y recibe más información de nuestros servicios:

WALL STREET EN ESTEROIDES

Durante la década de los 80’s Wall Street vivió un episodio de expansión sin precedentes, en donde los bancos comerciales, banca de inversión, fondos de inversiones y brokers comenzaron a crecer y formar una parte cada vez mayor de la economía, con salarios y bonos altos que les permitieron atraer talento y capital para seguir creciendo y convertirse en uno de los sectores más importantes de la economía estadounidense.

Aunque parte del crecimiento del sistema financiero es normal con el crecimiento y evolución de la economía de un país, esto solo explica una parte de la historia y durante esta década la industria se benefició de un largo proceso de desregularización e innovación en instrumentos y derivados financieros, que facilitaron un mayor apalancamiento, aumentaron la complejidad de los mercados financieros y diversificaron el portafolio de servicios del sector.

Con la innovación más relevante para esta historia siendo el MBS o Mortage Back Security. Este instrumento fue creado por Lewis Ranieri y en sus inicios consistía en la unión de un gran número de créditos hipotecarios de alta calidad. Quienes los adquirían recibían los pagos de estos créditos, pero gracias a la diversificación estos instrumentos tenían un riesgo muy bajo y por lo tanto una calificación triple A que le permitía a los fondos de pensiones invertir en ellos.

Este instrumento, al menos en sus inicios, sirvió como ejemplo de una innovación en el sector financiero con beneficios para la sociedad, al permitir bajar las tasas de interés de las hipotecas gracias a la reducción en el riesgo de estos crédito. Pero Wall Street se encargaría de desdibujar rápidamente estos beneficios.

LA BURBUJA INMOBILIARIA

La llegada de los MBS provocó un incentivo peligroso para los prestamistas. Los bancos tradicionalmente habían hecho desembolsos de créditos hipotecarios solo a personas con una gran estabilidad financiera y con perspectivas de poder pagar, no solo en los próximos años, sino en las próximas décadas, los compromisos del crédito. Los beneficios además solo se veían en el tiempo conforme se comenzaban a hacer los pagos.

Pero esto comenzó a cambiar, porque ahora los prestamistas podían vender estos créditos hipotecarios a bancos de inversión que los empaquetaban en MBS, haciendo que el riesgo fuera trasladado a ellos y provocando además que la ganancia por los intereses de estos créditos fuera instantánea y no diluida en varias décadas.

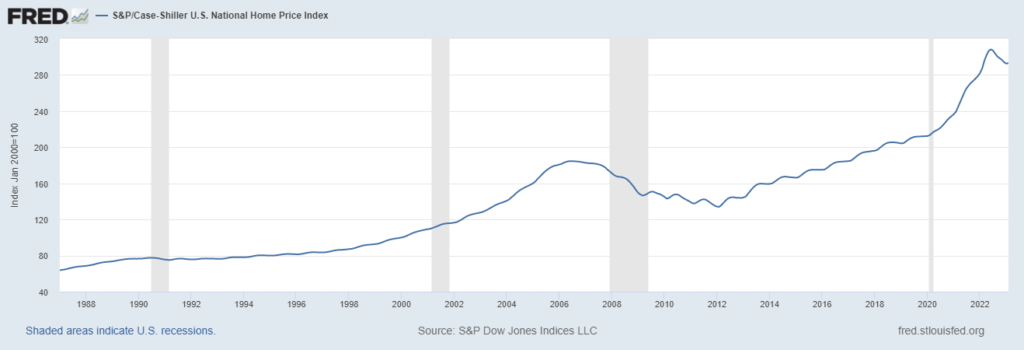

Este incentivo generó que los prestamistas bajaran sus estándares y prestaran de manera más fácil, generando una demanda artificial que disparó los precios de las viviendas, aumentó la construcción, el empleo y atrajo el interés de cada vez más personas por tener una casa, después dos… tres…. y más.

Esto facilitó que comenzara a formarse una burbuja, con los precios subiendo y atrayendo más personas, que aumentaban la demanda, los precios y así en el clásico comportamiento de las burbujas. ¿Pero de dónde llegaba el dinero para inflarla?

Bajo el sistema monetario actual, cuando un banco comercial realiza el desembolso de un préstamo, se crea nuevo dinero. Esto es controlado por el banco central a través de las tasas de interés que influyen en el costo de estos préstamos, a través de las reservas que los bancos deben tener en la reserva federal y a través de los requisitos de capital que deben tener con relación a sus activos. Además, el banco central se encarga de supervisar que los créditos que los prestamistas están otorgando sean prudentes, para garantizar la estabilidad del sistema, pero la Reserva Federal se encargaría de fallar miserablemente en todo esto.

CRISIS SUBPRIME

Los prestamistas comenzaron a bajar cada vez más los requisitos para los préstamos que otorgaban y se valieron de opciones como préstamos de más del 90% del valor de la casa, periodos de gracia de hasta dos años en donde solo se pagaban los intereses, falsificación de documentos, información falsa sobre la financiación y cuotas a las personas, entre una infinidad de artimañas para poder sostener el mercado, pero generando una crisis de hipotecas de baja calidad, conocida como la crisis subprime.

Y el gobierno Federal, en cabeza de George Bush, enfocó sus esfuerzos en el llamado “sueño americano”, en donde las personas son dueñas de su propia casa. Y lo hizo facilitando que las personas pudieran obtener créditos, a pesar de su baja capacidad de pago, a través de Fannie Mae y Freddy Mac.

Fannie Mae y Freddy Mac son empresas privadas, pero respaldadas por el gobierno, y tienen el objetivo de dirigir el flujo del crédito a sectores específicos, en este caso al sector de vivienda, facilitando que la burbuja se inflara y que los créditos hipotecarios perdieran calidad.

Y mientras los precios de las casas continuaban subiendo y las tasas de interés eran bajas, las personas podían refinanciar sus deudas y sostener en alguna medida los pagos de las hipotecas. Pero si los créditos comenzaron a perder calidad, ¿Por qué los bancos de inversión siguieron comprándolos?

Los bancos de inversión compraban estas hipotecas y los unían en MBS, que eran divididos en tramos que vendían a sus clientes. Los tramos superiores eran los primeros en recibir los pagos provenientes de las hipotecas subyacentes, pero recibían un porcentaje pequeño porque asumían menos riesgo, mientras los tramos más bajos obtenían rentabilidades más altas, pero corrían un mayor riesgo y podían quedarse sin obtener nada si había muchos impagos de las hipotecas.

Aunque inicialmente estos instrumentos eran sumamente rentables gracias a que la burbuja seguía creciendo, al igual que los prestamistas los bancos de inversión terminaron por trasladar en gran medida el riesgo de las hipotecas de baja calidad a sus clientes, y se valieron además de un instrumento que escalaría aún más el problema, los CDO.

Los CDO o Collateralized Debt Obligation son instrumentos similares a los MBS, pero que no solo incluyen créditos hipotecarios sino también créditos para vehículo, tarjetas de crédito, entre otros. Estos instrumentos tenían rentabilidades mucho más altas que los MBS, pero también un riesgo mucho mayor.

Y los bancos de inversión podían salirse con la suya vendiendo estos instrumentos, altamente riesgosos, gracias a las calificadoras de riesgo, en quienes encontrarían un gran cómplice en este engaño. Las calificadoras de riesgo son instituciones encargadas de evaluar la probabilidad de impago de un instrumento financiero. Tres grandes compañías dominan este mercado: Moodys, Standard and Poors y Fitch. Que les otorgaron calificaciones altas a estos instrumentos a pesar de que claramente no las merecían, permitiéndole a los fondos de pensiones invertir en ellos.

Por ley, los fondos de pensiones no pueden invertir en activos que no sean seguros y tengan una alta calificación, que al ser otorgada, facilitó el contagio de estos activos tóxicos a todo el sistema y que el riesgo pasara desapercibido para muchos por tanto tiempo.

Pero no para todos. En el 2003 Michael Burry comenzó a estudiar las hipotecas que formaban los MBS, y ver cómo muchos de ellos se habían comenzado a llenar de hipotecas con bajas calificaciones y alta morosidad, en algo que identificó como una burbuja que inevitablemente comenzaría a estallar con el aumento de las tasas de interés y el final del periodo de gracia que algunos de estos créditos tenían. Y no sería el único que notaría esto, con Steve Eisman, John Paulson, Peter Schiff, entre otros planteando la misma hipótesis y operando en contra de este mercado.

Y estas personas operarían en contra de los MBS a través de un tercer derivado que fue protagonista en esta crisis, los CDS. Los CDS o Credit Default Swaps son instrumentos financieros que funcionan como un seguro a los impagos de otros instrumentos financieros, pero que, a diferencia de un seguro normal, no requiere que la persona que se asegura sea la afectada si el riesgo se materializa, o en otras palabras, no tiene que poseer el instrumento para el que se está protegiendo.

Michael Burry y otras de las personas mencionadas comenzaron a comprar CDS con los principales bancos de inversión, en la historia que quedó reflejada en el libro la gran apuesta de Michael Lewis y en la película del mismo nombre.

Estas personas comenzaron a pagar primas a cambio de estos CDS sobre los tramos de los MBS y CDO que consideraban incurrirían en impagos al no poder recolectar suficiente dinero de las préstamos subyacentes cuando la burbuja comenzara a estallar. Sin embargo, pronto ellos no serían los únicos, y en un claro ejemplo de lo fraudulento que se volvió el sistema, muchos bancos de inversión comenzaron a hacer lo mismo.

Los bancos de inversión compraban las hipotecas para los MBS y otros créditos para los CDO, y los vendían a sus clientes como instrumentos seguros porque tenían una calificación alta, y como altamente rentables, al tiempo que adquirían CDS sobre estos instrumentos porque entendían muy bien que eran activos tóxicos que eventualmente fallarían, en un claro conflicto de intereses y que además multiplicó el problema, con el mercado de derivados siendo de varias veces el tamaño del inmobiliario subyacente.

EL ESTALLIDO

En el 2004 las tasas de la Reserva Federal comenzaron a subir y pasaron del 1% al 2% para finales de año y continuarían hasta alcanzar el 5.25% en septiembre del 2006. Durante este periodo el presidente de la reserva federal Alan Greenspan se retiraría del cargo después de 18 años y sería reemplazado por Ben Bernanke en el 2006. Con ambos negando una burbuja o un problema en el mercado hipotecario a pesar de las advertencias de informes como el del FBI en el que alertaban sobre el aumento del fraude hipotecario, del informe del 2005 de Ragurom Rayam, economista jefe del Fondo Monetario internacional en donde advertía de los riesgos sistémicos que podría enfrentar la economía, entre otras publicaciones de economistas reconocidos que advertían del riesgo de la burbuja.

Pero en agosto del 2007 los precios de las viviendas comenzaron a caer y con ellos estalló la burbuja que derribó el castillo de naipes en el que se había convertido el sistema. Y solucionar la crisis recaería sobre Ben Bernanke y Hank Paulson. El primero como presidente de la Reserva Federal y un académico que había enfocado su vida al estudio de la gran depresión, y el segundo como secretario del tesoro del gobierno de George Bush, pero ambos cómplices del problema que venía sucediendo, Bernanke por ignorar las alertas de la burbuja y Paulson por ser el presidente de Goldman Sachs desde 1999 hasta el 2006 y haber sido uno de los artífices de la desregularización que facilitó el comportamiento absurdo del sector.

Con la primera gran alerta viniendo de Bern Sterns, uno de los bancos de inversión más grandes de estados unidos, que en marzo de 2008 se vio en serios problemas de liquidez a causa de su sobreexposición a activos respaldados por hipotecas subprime, que habían llevado al banco a un apalancamiento de 35 a 1 y al mercado a dejar de prestarle dinero. El banco fue adquirido por JPMorgan a través de una operación que generaría polémica porque la Reserva Federal de Nueva York gastó 30 mil millones en comprar los activos tóxicos del banco, permitiéndole a JPMorgan comprar una versión más limpia del banco, pero por un precio excesivamente bajo.

En Julio del 2008 el turno sería para Fannie Mae y Freddie Mac, ambas entidades se vieron en serios problemas de liquidez por la falta de confianza del mercado para prestarles dinero ante su excesiva exposición a las hipotecas subprime que el gobierno había promovido años atrás a través de ellas. El 7 de septiembre, el gobierno tomó el control de ambas entidades a través de la agencia federal de financiamiento de vivienda y el departamento del tesoro realizó la compra de acciones preferentes para inyectar capital.

Y en medio de todo esto, Lehman Brothers, el cuarto banco de inversión más grande del país se encontraba en serios problemas de liquidez por su sobreexposición al mercado hipotecario. Y después de múltiples fallos en negociaciones para su venta, Barclays, el banco inglés decidió comprarlo, en una operación que fue bloqueada por el gobierno de Inglaterra, al considerarla como “importar cáncer al país” y el 15 de septiembre Lehman Brothers se declaró en quiebra.

La quiebra de Lehman fue la más grande de la historia de Estados Unidos en su momento y marcó uno de los puntos más bajos de la crisis, provocando caos en los mercados y una contracción del crédito que afectó las operaciones de empresas en el sector real que enfrentaron serios problemas para acceder a capital y liquidez.

Y solo un día después AIG, una compañía multinacional de seguros tendría que ser rescatada. Esta empresa que había estado vendiendo CDS sobre MBS y CDO, comenzó a tener problemas para pagar sus compromisos, al tener un pésimo manejo del riesgo, porque al considerar absurdo que estos instrumentos fallaran, había vendido CDS sobre ellos como si fuera dinero gratis. Causando uno de los rescates más polémicos de esta crisis, porque el principal cliente de esos CDS era nada menos que Goldman Sachs, y cuando AIG fue rescatado, Goldman recibió 61 mil millones en pagos por sus CDS.

EL RESCATE

Los problemas de estas instituciones y el riesgo que enfrentaban otras que de caer generarían un daño sobre todo el sistema, obligó al departamento del tesoro a implementar un programa de rescate financiero de 700 mil millones, que inicialmente fue rechazado por el congreso en su primera votación, pero aprobado en la segunda.

Este programa, llamado TARP tenía inicialmente el objetivo de adquirir activos problemáticos, sin embargo, después de la aprobación de este paquete por parte del congreso, Warren Buffett se comunicó con Hank Paulson, con quien había mantenido contacto durante la crisis porque su empresa Berkshire Hathaway había acumulado una gran cantidad de liquidez y estaba a la espera de comenzar a comprar en medio del caos, y le advirtió que la compra de activos tóxicos con el dinero de TARP no sería lo suficientemente rápido para aliviar la crisis y que la mejor opción era recapitalizar los bancos y frenar de raíz el miedo del mercado.

Cien mil de estos 700 mil millones fueron a los grandes bancos, que emitieron acciones preferenciales que los obligaban a pagarle al tesoro un 5% durante los primeros 5 años y 9% después, sobre el dinero prestado. Citigroup recibió 25 mil millones, Goldman Sachs 10 mil, JPMorgan 25 mil, Bank of America 15 mil y Wells Fargo 25 mil. 150 mil millones fueron a otras instituciones financieras y los 450 mil millones restantes fueron a la industria automotriz y a programas de modificación de préstamos hipotecarios para ayudar a los propietarios de viviendas en riesgo de ejecución hipotecaria. Permitiendo, al menos en alguna medida, evitar que la crisis continuara empeorando, pero no antes de haber contagiado al resto del mundo.

CONTAGIO INTERNACIONAL

La crisis se extendió rápidamente a nivel global a través de los mercados financieros. Muchas instituciones financieras alrededor del mundo habían adquirido MBS y CDO al confiar en la solidez del mercado y en la alta calificación que le había sido otorgada a estos instrumentos, pero se encontraron con que carecían de valor.

La desconfianza y miedo generó además una contracción en el crédito que llevó a la quiebra o a la necesidad de rescates gubernamentales a empresas por fuera de estados unidos

Y así la crisis tuvo consecuencias más allá del sector financiero. Con la disminución en la demanda afectando el comercio internacional y generando un desaceleramiento en la economía mundial, que se vio reflejada en el aumento del desempleo, afectando múltiples sectores, desde la construcción y la manufactura hasta los servicios. Las repercusiones económicas y financieras se sintieron en todo el mundo, destacando la interconexión y la interdependencia de las economías en un mundo globalizado.

SECUELAS

La Crisis financiera de 2008 comenzó en diciembre de 2007 y terminó en junio de 2009, convirtiéndose en la recesión más larga desde la Segunda Guerra Mundial. Más allá de su duración, la Crisis financiera de 2008 fue notablemente severa en varios aspectos. La economía cayó un 4,3 por ciento desde su pico en el cuarto trimestre de 2007 hasta su punto más bajo en el segundo trimestre de 2009, la mayor caída desde la segunda guerra mundial. La tasa de desempleo, que era del 5 por ciento en diciembre de 2007, subió al 9,5 por ciento en junio de 2009 y alcanzó su punto máximo del 10 por ciento en octubre de 2009.

Los efectos financieros de la Crisis financiera de 2008 fueron igualmente enormes, los precios de las viviendas cayeron aproximadamente un 30 por ciento, en promedio, desde su pico a mediados de 2006 hasta mediados de 2009, mientras que el índice S&P 500 cayó un 57 por ciento desde su pico en octubre de 2007 hasta su punto más bajo en marzo de 2009.

Se produjo, además, una cantidad alarmante de ejecuciones hipotecarias y bancos quebrados. Se estima que hubo aproximadamente 10 millones de ejecuciones hipotecarias en los Estados Unidos entre 2007 y 2010, dejando a numerosas familias sin hogar y sumergidas en una crisis financiera. Además, más de 400 instituciones financieras, incluyendo bancos y compañías de seguros, se declararon en quiebra o fueron adquiridas por otras entidades debido a las graves pérdidas en sus balances. Reflejando el impacto devastador que la crisis tuvo en la economía y el sistema financiero, dejando un legado duradero en la sociedad.

Los rescates a los bancos, en cabeza de algunas de las personas más ricas del país y que habían recibido bonificaciones exorbitantes durante los años anteriores al estallido de la crisis, generó un gran malestar entre las personas, con la aparición de movimientos como Occupy Wall Street.

Y aunque el dinero que el tesoro usó para el rescate de los bancos fue recuperado cuando estos bancos recompraron las acciones preferenciales que habían emitido y el país incluso generó una ganancia de este rescate de aproximadamente 233 mil millones, esta situación dejó un pésimo precedente, en donde algunos de los principales responsables de la crisis no sufrieron las consecuencias del excesivo riesgo que tomaron. Además, como al rescatar los bancos el país pudo salir de la crisis en un periodo de tiempo mucho más corto, se crea el riesgo moral de que los bancos vuelvan a abusar del sistema porque muy probablemente serían rescatados, para que lo que puede ser una recesión no se convierta en una depresión.

Fue así como un mercado que había crecido y había sido desregularizado durante décadas terminó funcionando como un terreno fértil para que la Reserva Federal a través de crédito barato e incompetencia en su función supervisora; el gobierno a través de sus políticas que promovieron las hipotecas subprime; y las personas en algunos casos persiguiendo el sueño americano y en otros dejándose llevar por la avaricia, formaran una de las burbujas más peligrosas de la historia. Que además se vería enormemente apalancada por prestamistas que realizaron créditos absurdos, bancos de inversión que engañaron a sus clientes y agencias calificadoras que le mintieron al público, en una historia que demuestra que no puedes confiar en Wall Street, en el gobierno, en la reserva federal, ni en las personas cuando están bajo la influencia de la avaricia.